목차 |

홈페이지

FNSTECH – KOREAN

제품소개 기판위에 세정제 또는 순수를 사용하여 기판위의 자연산화막, 이온, 유기물, 금속 불순물을 제거하는 장치 자세히보기

www.fnstech.com

기업소개

[디스플레이 장비]

디스플레이는 다양한 정보를 인간이 볼 수 있도록 시각적으로 구현해 주는 영상 표시장치이며, IT 기기의 시각화로 인간과 기계를 연결 시켜 주는 핵심 역할을 수행하는 장치입니다. 디스플레이 산업은 패널 및 관련 부품 소재, 장비의 생산에 필요한 모든 활동을 포함합니다. 시장의 범위는 패널, 장비, 부품 소재로 구분 할 수 있으며, 장비,부품 소재가 차지하는 비중이 높은 대표적인 장치 산업입니다. 디스플레이 산업은 대기업이 설비 투자를 하고, 중소기업으로부터 장치 및 부품ㆍ소재를 조달받는 분업형 생산 구조로 경쟁 관계인 소수 대기업과 수직 계열화된 소수의중소기업으로 구성되어 있으며, 당사는 장치 및 부품 소재를 공급하고 있습니다. 디스플레이가 개발된 이래 시장을 지배해 왔던 CRT, PDP를 거쳐 LCD를 많이 사용하고 있었으나 현재는 OLED의 시장으로 확대되고있습니다. 최근에 OLED 스마트폰과 OLED TV 제품은 이미 일상 생활에 들어온 지 오래된 상황이며 PC와 노트북용 모니터, 자동차용 디스플레이와 사이니지 영역까지 넓히고 있다는 OLED 관련 기사는 손쉽게 접할 수가 있습니다. OLED는 일찍이 기존 LED와는 다르게 면발광, Flexible, Warm white 등의 강점으로 차세대 조명용으로도 각광을 많이 받아 왔으며 현재는 실제 제품으로도 출하되고 있어 향후에 실내 조명으로는LED조명을 대체할 것으로 기대되고 있습니다. OLED는 LCD와 달리 BLU(백라이트 유닛: LCD 후면의 광원)를 사용하지 않아 폼펙터(물리적인 두께와 무게) 면에서 우위에 있으며, 디스플레이에 휘어지는(Bendable),말리는(Rollable), 접히는(Foldable) 기능의 구현이 가능합니다. 이에 따라 Post PC 시대의 핵심인 웨어러블(Wearable) 디스플레이 시장에서 Flexible OLED 기술은 더욱 부각될 전망입니다. OLED, 플랙서블(Flexible) 등 신규 디스플레이 시장의 확대됨으로써 패널 제조업체에서 신규 투자가 이어지고 있으며, 이와 함께 설비 투자가 확대되고 있습니다. 또한 디스플레이 공정이 고도화되면서 설비 요구 사양의 증가로 인한 디스플레이 장비 개발 및 고품질화가 요구되어져, 산업의 부가가치 또한 증가하고 있습니다. OLED 패널의 수요는 점차 증가하고 있으며, 국내 Major 패널 제조기업과 중국 Local 패널 제조기업의 투자는 지속적으로 확대되고 있습니다.

[부품소재]

(1) UV LAMP

반도체 및 디스플레이 산업의 기초에는 Utility 산업이 기반을 이루고 있으며, Utility산업에 중요 장치 중 하나인 UPW(Ultra Pure Water) System은 매년 성장하고 있습니다. 지속적으로 매년 많은 양의 UV Lamp가 소모되고 있으며, TOC산화장치에 필요한 소모품 또한 지속적으로 증가하고 있습니다. 당사는 UPW System 관련 장치 및 부품을 직접 제조하는 업체로서, 주요 제품은 반도체 및 디스플레이 산업 전반에서 사용되고 있는 초순수 정제와 관련된 TOC 장치, UV LAMP, Sleeve, Ballast 등의 부품입니다.

(2) CMP PAD

반도체 소자 제조 공정 중 핵심 평탄화 기술은 Etching, 식각으로 공정을 진행한 반도체 평탄화 기술에서 현재의 CMP 공정으로 변화하였습니다. 반도체 산업은 지난 몇 년간 한국 수출 품목에 부동의 1위 자리를 차지하면서 한국 경제에 중요한 축으로 자리 잡고 있습니다. CMP공정에 사용되는 CMP PAD 시장은세계적으로 연간 1조원 규모로 형성되어 있고, 국내 시장의 경우 3000억원 이상의 시장을 형성하고 있습니다. 국내 CMP PAD시장에서 국내 수요 기업의 수입규모가 2500억이상으로 해외 업체의 의존도가 높은 것이 현실이며 국내 기업의 점유율은 미미한 상태입니다. 하지만 국내 수요 기업에서 CMP PAD의 국산화 Project를 진행하고 있어 국내 CMP PAD 회사의 성장은 나날이 증가 할 것으로 보여집니다. 당사는 2015년 국산화에 성공하여 고객사에 납품 중에 있으며, 지속적인 연구개발을통해 New Pad개발을 하여 제품군을 다양화 추진 중에 있습니다.

(3) OLED MASK 세정

2011년도부터 현재까지 OLED 디스플레이 시장은 급속한 성장을 하고 있습니다. 앞으로도 중소형 또는 대형OLED(유기발광다이오드) 패널의 수요가 전반적으로 확대될 것으로 예측되는 가운데 OLED 패널 관련 소재, 부품, 공정 산업에서의 물량 증가세가 두드러질 것으로 보입니다. 당사는 2017년 국내 Major 패널 제조기업의 OLED Metal Mask 세정을 시작으로 OLED 부품 세정 사업을 시작 하였습니다. OLED Metal Mask 세정 사업은 증착 공정에사용되는 고가의 Metal Mask를 신규 또는 증착 세정 후 고객사에 납품하는 사업입니다. Open Metal Mask 세정은 OLED 패널 생산량 증가 및 다양한 제품군 생산과 연계되면서 현재 세정 요구도가 점점 증가하고 있으며, 향후에도 더욱 확대될 것으로 전망하고 있습니다.

***주요제품

당사 및 종속회사의 사업부문은 단일사업부문이나 수익을 창출하는 재화와 용역의 성격, 이익창출 단위, 제품 및 제조공정의 특징, 시장 및 판매방법의 특징 등을 고려하여 경영다각화 실태를 적절히 반영할 수 있도록 2개의 전략전인 영업단위(FPD장비, FPD 및 반도체 부품소재)를 가지고 있습니다.

영업단위별 매출액 및 총 매출액에서 차지하는 비율은 다음과 같습니다.

***매출유형별 매출실적에 대한 정보

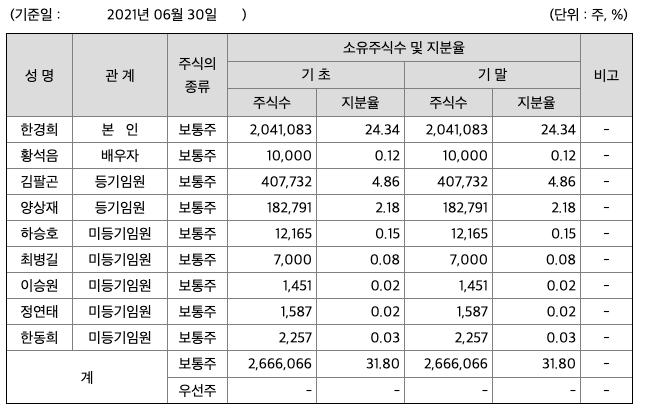

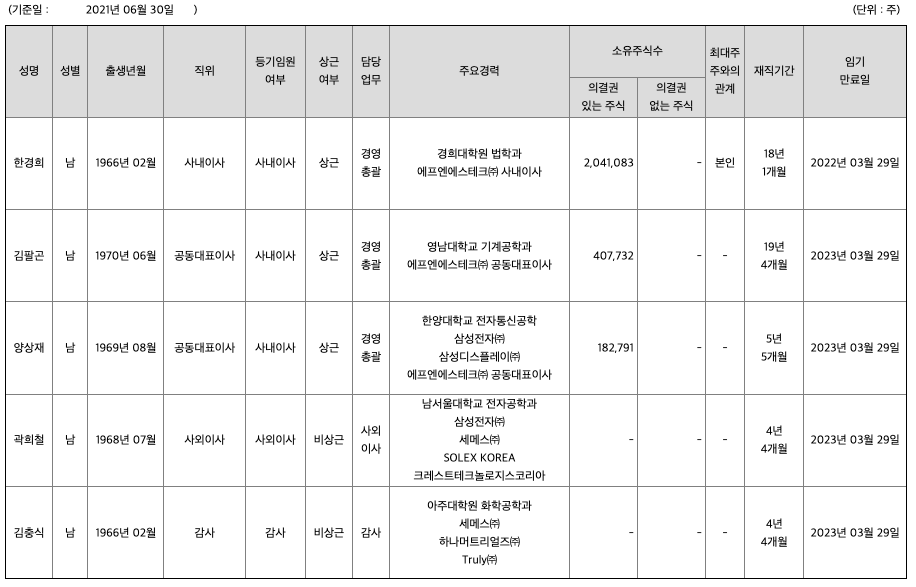

주주에 관한 사항

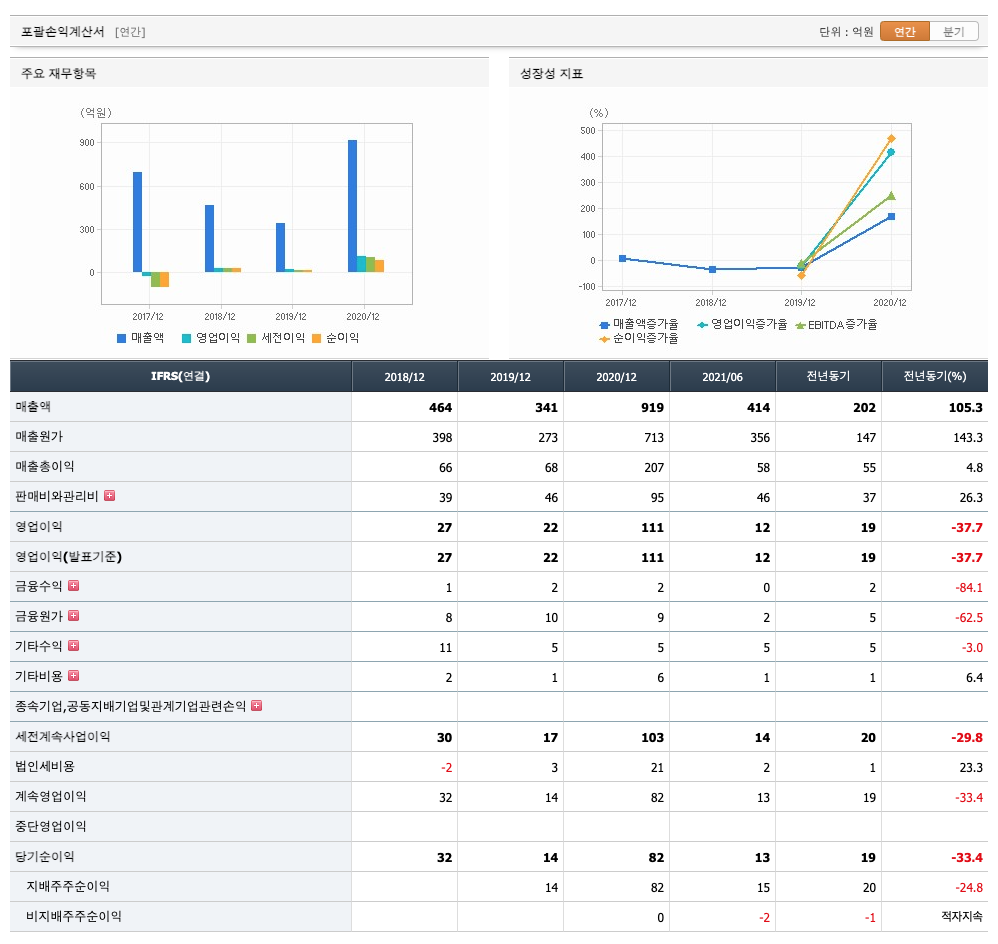

포괄손익계산서

매출액 : 2018년 464억원, 2019년 341억원으로 감소, 2020년 919억원으로 증가, 2021년 1,2분기 414억원으로 전년동기대비 증가하였습니다. 2021년 2분기는 전년동기대비 105.3% 증가하였습니다. 2020년 분기별로 보면 3분기 322억원, 4분기 395억원, 2021년 1분기 251억원, 2분기 163억원입니다.

영업이익 : 2018년 27억원, 2019년 22억원으로 감소, 2020년 111억원으로 증가, 2021년 1,2분기 12억원으로 전년동기대비 감소하였습니다. 2021년 2분기는 전년동기대비 -37.7% 감소하였습니다. 2020년 분기별로 보면 3분기 70억원, 4분기 23억원, 2021년 1분기 15억원, 2분기 -3억원입니다.

재무상태표

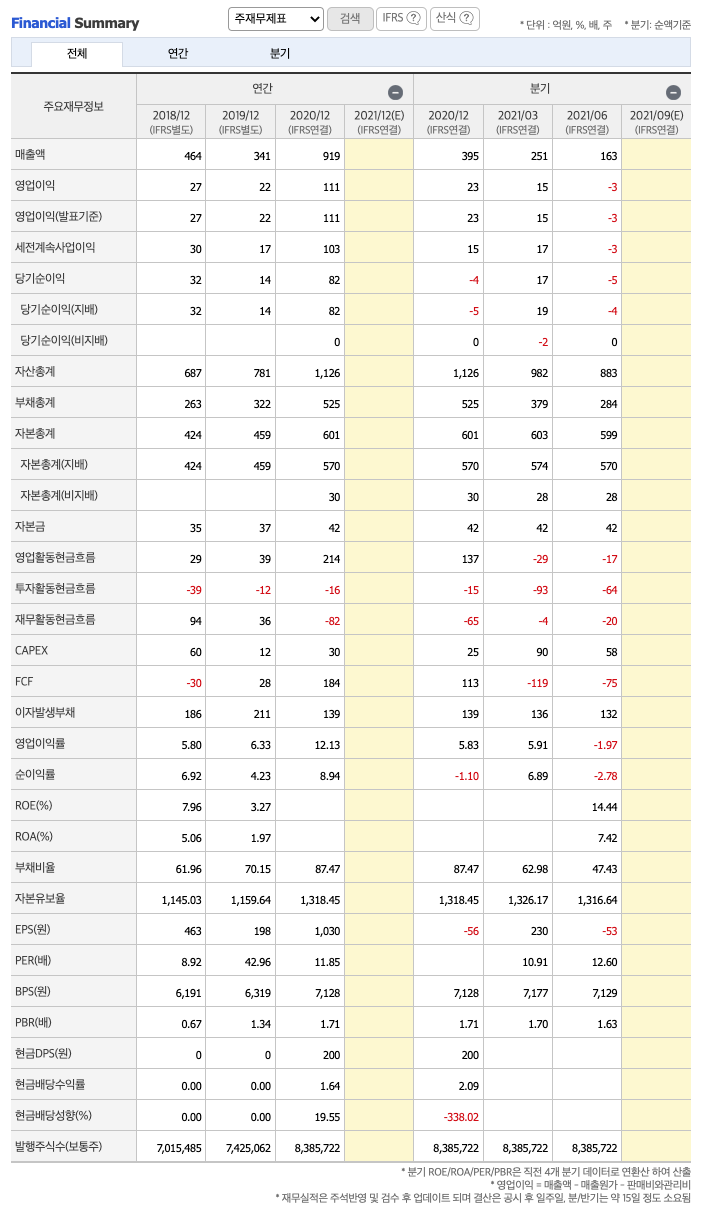

자산은 2018년 687억원, 2019년 781억원, 2020년 1126억원으로 증가, 2021년 1,2분기 883억원으로 감소하였습니다.

부채는 2018년 263억원, 2019년 322억원, 2020년 525억원으로 증가, 2021년 1,2분기 284억원으로 감소 하였습니다.

자본은 2018년 424억원, 2019년 459억원, 2020년 601억원으로 증가, 2021년 1,2분기 599억원으로 감소하였습니다.

자산의 총계는 부채가 자본의 비율보다 낮아 재정건전성이 안정적입니다.

현금흐름표

영업활동 현금흐름 : 2018년 29억원, 2019년 39억원, 2020년 214억원, 2021년 1,2분기 -46억원으로 2020년까지 영업활동 현금흐름이 원활합니다.

투자활동 현금흐름 : 2018년 -39억원, 2019년 -12억원, 2020년 -16억원, 2021년 1,2분기 -157억원으로 투자활동 현금흐름이 원활합니다.

재무활동 현금흐름 : 2018년 94억원, 2019년 36억원, 2020년 -82억원, 2021년 1,2분기 -23억원으로 2018년과 2019년의 재무활동 현금흐름은 플러스, 2020년과 2021년 1,2분기의 재무활동 현금흐름은 마이너스입니다.

- 참고로...재무활동에 대한 이해를 위해 아래를 참고하세요

- 1) 플러스 현금 흐름을 발생시키는 재무 활동 : 투자자에게 판매되는 주식 또는 주식 발행, 채권자 또는 은행에서 채무 차입, 투자자가 매입하는 부채 인 채권 발행

- 2) 마이너스 현금 흐름을 발생시키는 재무 활동 : 자사주 매입, 배당금 지급, 부채 상환

종목분석

시세 및 주주현황

52주베타*(시장민감도)는 1.36로 평균(1)보다 높아 시장민감도가 높습니다.

*베타계수는 증권시장 전체의 수익률 변동에 대한 개별 자산의 수익률 민감도를 나나태는 지표입니다. 즉, 이 지수가 높으면 시장의 움직임에 보다 민감하게 반응하는 주식이라고 여기면 됩니다.(예를 들어 베타가 1.5이면, 시장이 1% 상승 시 1.5%상승하고, 베타가 0.5이면 시장 1% 상승 시 0.5% 상승하게 됩니다. 반대로 하락의 경우도 같이 적용됩니다.)

CAPEX(Capital expenditures,자본적 지출,미래의 이윤을 창출하기 위해 지출한 비용을 말함) : 2018년 60억원, 2019년 12억원, 2020년 30억원으로 CAPEX가 좋습니다.

FCF(미래현금흐름) : 2018년 -30억원, 2019년 28억원, 2020년 184억원으로 2019년부터 미래현금흐름이 좋습니다.

매출총이익률 : 2016년 약 19%, 2017년 약 3%, 2018년 약 14%, 2019년 약 19%, 2020년 약 22%입니다.

영업이익률 : 2016년 약 13%, 2017년 약 -3%, 2018년 약 5%, 2019년 약 6%, 2020년 약 12%입니다.

ROE(Return On Equity, 자기자본순이익율, 주주의 관점) : 2016년 약 43%, 2017년 약 -33%, 2018년 약 7%, 2019년 약 3%이고, 자기자본순이익율은 이상율(10%)보다 낮습니다.

ROA(Return On Assets, 총자산순이익율, 경영자의 관점) : 2016년 약 18%, 2017년 약 -18%, 2018년 약 5%, 2019년 약 1%이고, 총자산이익율은 이상율(10%)보다 낮습니다.

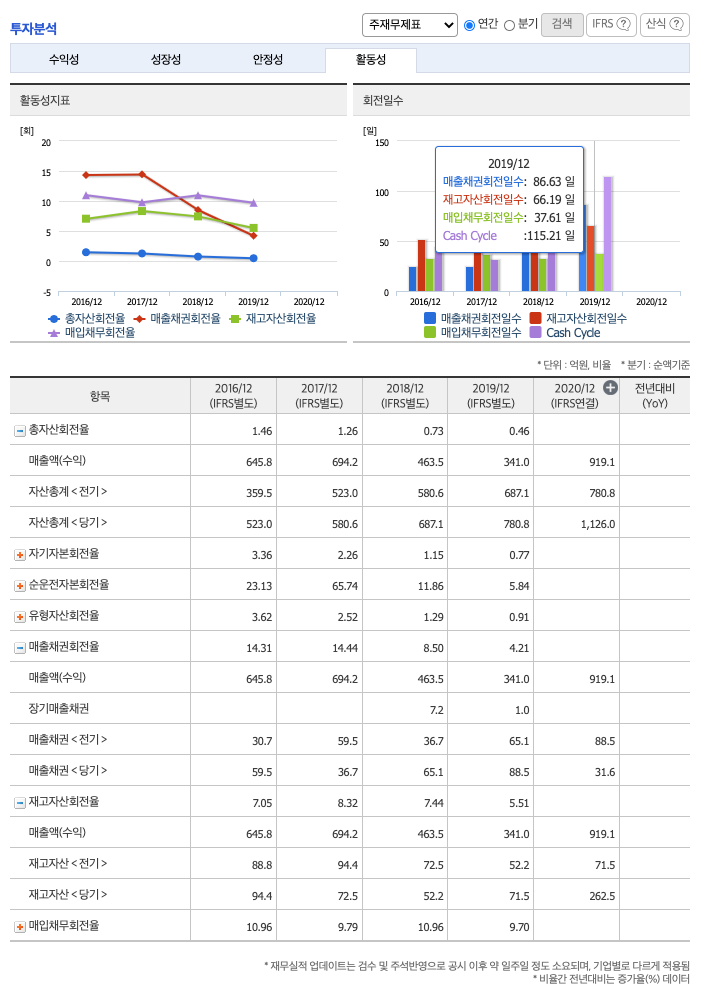

총자산회전율 : 2018년 약 687억원, 2019년 약 780억원, 2020년 약 1126억원이고, 회전율은 2018년 약 0.73%, 2019년 약 0.46%로 총자산회전율이 낮아지고 있습니다.

매출채권회전율(높을 수록 좋습니다) : 2018년 약 65억원, 2019년 약 88억원, 2020년 약 31억원이고, 회전율은 2018년 약 8%, 2019년 약 4%로 안정적입니다.

재고자산회전율(높을 수록 좋습니다) : 2018년 약 52억원, 2019년 약 71억원, 2020년 약 262억원이고, 회전율은 2018년 약 7%, 2019년 약 5%로 안정적입니다.

**매출채권회전일수(=돈을 받는 순환일 수, 낮을 수록 좋습니다) 약 86일, 재고자산회전일수(=재고자산 빠지는 일수, 높을 수록 좋습니다) 약 66일, 매입채무회전일수(=돈을 늦게 줘도 되는 일 수, 높을 수록 좋습니다) 약 37일이고, Cash Cycle(현금회전율, 낮을 수록 좋습니다) 약 115일 입니다.

기업실적분석

부채비율 : 2018년 약 61%, 2019년 약 70%, 2020년 약 87%로 증가하고 있으며, 표준(100%)보다 낮아 부채비율이 안정적입니다.

당좌비율 : 2018년 약 170%, 2019년 약 149%, 2020년 약 89%로 감소하고 있으며, 표준보다 낮아 당좌비율이 안정적이지 않습니다.

유보율 : 2018년 약 1145%, 2019년 약 1159%, 2020년 약 1318%로 증가하고 있고, 유보율이 높아 사내 유동자산이 좋습니다.

차트 및 총평

목표주가는 17,000원입니다.

매매포인트

에프엔에스테크는 20년 12월에 주가가 급등하였고, 이후 조정을 받다가 21년 8월 최고 16,400원을 찍었습니다.

매수적정가는 12,000원 입니다.

추정평균단가(21년 9월 18일)

| 종목명 | 현재가 | 개인 | 외국인 | 기관 |

| 에프엔에스테크 | 14,250원 | 14219원 | 14162원 | 14732원 |

'주식 > 코스닥' 카테고리의 다른 글

| 제로투세븐 주가전망 (159580) : 화장품, 엔젤산업, 출산장려정책 관련주 (0) | 2021.09.25 |

|---|---|

| 라온피플 주가전망 (300120) : 카메라모듈 부품 관련주 (0) | 2021.09.23 |

| 서진시스템 주가전망 (178320) : 전력저장장치, 휴대폰 부품, 스마트폰, 반도체 장비, 통신 장비 관련주 (0) | 2021.09.17 |

| 코웰패션 주가전망 (033290) : 패션 의류, 수소차 관련주 (0) | 2021.09.16 |

| 에이치피오 주가전망 (357230) : 건기식 식료품 관련주 (0) | 2021.09.15 |

댓글