목차 |

홈페이지

서진시스템

seojinsystem.net

기업소개

당사는 친환경, 경량화의 대표 소재인 알루미늄을 주요 원재료로 사용하여 응용제품을 생산하는 사업을 영위하고 있습니다. 또한 당사는 2015년 12월 30일 시스템 설계 역량을 보유한 ㈜텍슨을 인수하여 알루미늄 소재의 응용제품과 더불어 각종 장비의 구동장치 등에 대한 제조 부문까지 사업영역을 확장하였습니다. 당사는 주요 전방산업별로 크게 통신장비, 휴대폰 부문, ESS부문, 반도체 장비 부문의 4개 사업부문을 보유하고 있으며, 주요 제품은 하기와 같습니다.

세부적으로 살펴보면 알루미늄 소재를 이용하여 국내에서는 소형기지국 장비인 RRH(Remote Radio Head)와 소형 안테나 기지국 장비인 RRU(Remote Radio Unit)용 함체를 비롯한 통신네트워크 장비에 사용되는 각종 금속 기구물을 주로 생산하며, 베트남 현지법인 및 종속회사를 통해 통신네트워크 장비 부품 뿐만 아니라 휴대폰 메탈 케이스 임가공사업, 반도체 장비에 사용되는 구동장치 등을 설계, 제작하고 있습니다. 현재 주력시장은 통신장비 시장 및 휴대폰 메탈케이스 시장, 반도체 장비 시장이며, 점진적으로 알루미늄 합금소재, (전기)자동차 부품, LED부품, 기타 다양한 가전제품 등 다양한 분야로 사업 영역을 확대할 계획입니다.

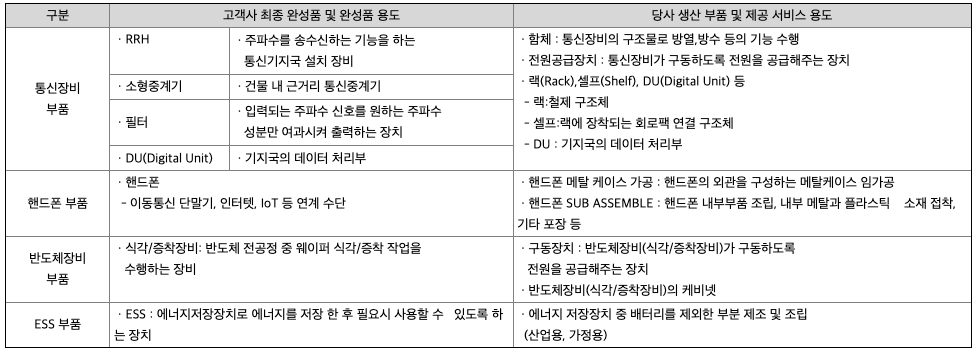

***주요 제품등의 현황

상기 당사의 주요 제품군인 통신장비 부품, 핸드폰 부품, 반도체 장비부품, ESS 부품의 개요, 용도는 아래와 같습니다.

***매출실적

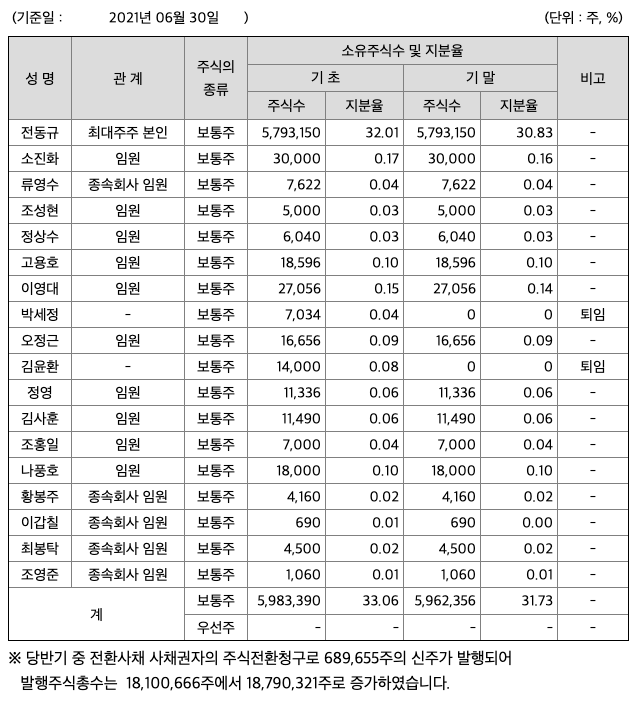

주주에 관한 사항

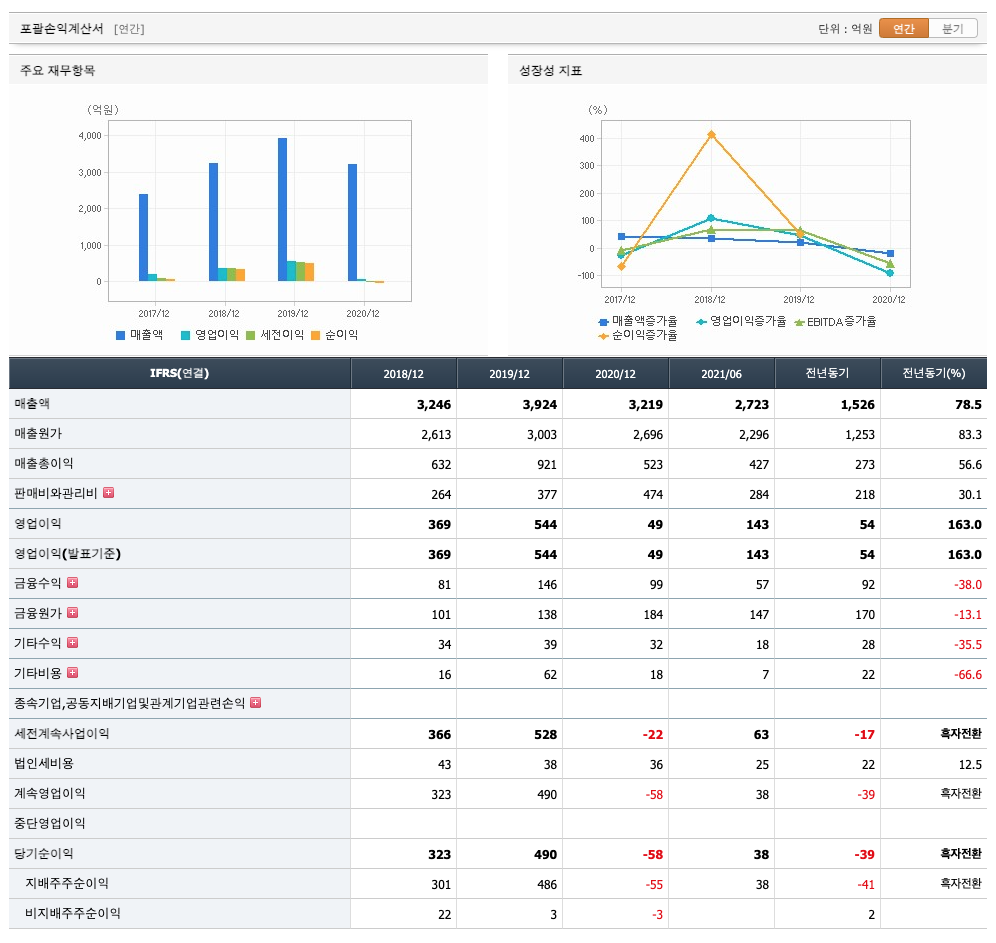

포괄손익계산서

매출액 : 2018년 3246억원, 2019년 3924억원, 2020년 3219억원, 2021년 1,2분기 2723억원으로 전년동기대비 증가하였습니다. 2021년 2분기는 전년동기대비 78.5% 증가하였습니다. 2020년 분기별로 보면 3분기 861억원, 4분기 832억원, 2021년 1분기 1346억원, 2분기 1378억원입니다.

영업이익 : 2018년 369억원, 2019년 544억원, 2020년 49억원, 2021년 1,2분기 143억원으로 전년동기대비 증가하였습니다. 2021년 2분기는 전년동기대비 163% 증가하였습니다. 2020년 분기별로 보면 3분기 -53억원, 4분기 48억원, 2021년 1분기 92억원, 2분기 50억원입니다.

재무상태표

자산은 2018년 4378억원, 2019년 5630억원, 2020년 6921억원, 2021년 1,2분기 8834억원으로 증가하였습니다.

부채는 2018년 2161억원, 2019년 2961억원, 2020년 4501억원, 2021년 1,2분기 6004억원으로 증가하였습니다.

자본은 2018년 2217억원, 2019년 2669억원, 2020년 2419억원, 2021년 1,2분기 2830억원으로 증가하였습니다.

자산의 총계는 부채가 자본의 비율보다 높아 재정건전성이 불안정적입니다.

현금흐름표

영업활동 현금흐름 : 2018년 705억원, 2019년 -185억원, 2020년 -361억원, 2021년 1,2분기 -153억원으로 2019년이후 영업활동 현금흐름이 원활하지 못합니다.

투자활동 현금흐름 : 2018년 -1444억원, 2019년 -613억원, 2020년 -1107억원, 2021년 1,2분기 -839억원으로 투자활동 현금흐름이 원활합니다.

재무활동 현금흐름 : 2018년 791억원, 2019년 810억원, 2020년 1424억원, 2021년 1,2분기 1107억원으로 재무활동 현금흐름은 플러스로 원활합니다.

- 참고로...재무활동에 대한 이해를 위해 아래를 참고하세요

- 1) 플러스 현금 흐름을 발생시키는 재무 활동 : 투자자에게 판매되는 주식 또는 주식 발행, 채권자 또는 은행에서 채무 차입, 투자자가 매입하는 부채 인 채권 발행

- 2) 마이너스 현금 흐름을 발생시키는 재무 활동 : 자사주 매입, 배당금 지급, 부채 상환

종목분석

시세 및 주주현황

52주베타*(시장민감도)는 1.63로 평균(1)보다 높아 시장민감도가 높습니다.

*베타계수는 증권시장 전체의 수익률 변동에 대한 개별 자산의 수익률 민감도를 나나태는 지표입니다. 즉, 이 지수가 높으면 시장의 움직임에 보다 민감하게 반응하는 주식이라고 여기면 됩니다.(예를 들어 베타가 1.5이면, 시장이 1% 상승 시 1.5%상승하고, 베타가 0.5이면 시장 1% 상승 시 0.5% 상승하게 됩니다. 반대로 하락의 경우도 같이 적용됩니다.)

CAPEX(Capital expenditures,자본적 지출,미래의 이윤을 창출하기 위해 지출한 비용을 말함) : 2018년 1473억원, 2019년 624억원, 2020년 1105억원으로 CAPEX가 좋습니다. 2021년은 650억원으로 추정됩니다.

FCF(미래현금흐름) : 2018년 -768억원, 2019년 -809억원, 2020년 -1465억원으로 미래현금흐름이 좋지 못합니다. 2021년은 176억원으로 추정됩니다.

매출총이익률 : 2016년 약 25%, 2017년 약 18%, 2018년 약 19%, 2019년 약 23%, 2020년 약 16%입니다.

영업이익률 : 2016년 약 14%, 2017년 약 7%, 2018년 약 11%, 2019년 약 13%, 2020년 약 1%입니다.

ROE(Return On Equity, 자기자본순이익율, 주주의 관점) : 2016년 약 36%, 2017년 약 5%, 2018년 약 17%, 2019년 약 20%, 2020년 약 11%이고, 자기자본순이익율은 이상율(10%)보다 높습니다.

ROA(Return On Assets, 총자산순이익율, 경영자의 관점) : 2016년 약 10%, 2017년 약 2%, 2018년 약 9%, 2019년 약 9%, 2020년 약 -0.93%이고, 총자산이익율은 이상율(10%)보다 낮습니다.

DPS(Dividend Per Share의 약자, 총배당금을 총주식발생수로 나눈 것, 한 주당 얼만큼의 배당금을 받을 수 있는지 알 수 있는 지표, DPS가 높을 수록 배당금이 많은 것임) : 2016년 169원, 2017년 46원, 2018년 200원, 2019년 300원, 2020년 0원으로 감소하였습니다.

현금배당수익률(최근1년간 배당금 합계를 전일 보통주 주가로 나눈값) : 2017년 0.29배, 2018년 1.15배, 2019년 1.04배, 2020년 0배으로 전년동기대비 감소하였습니다.

현금배당성향(기업이 버는 돈에 비하여 배당을 지급하는 백분율, 총배당금/당기순이익/100) : 2016년 8.74%, 2017년 11.6%, 2018년 12.02%, 2019년 11.16%, 2020년 0%으로 전년동기대비 감소 하였습니다.

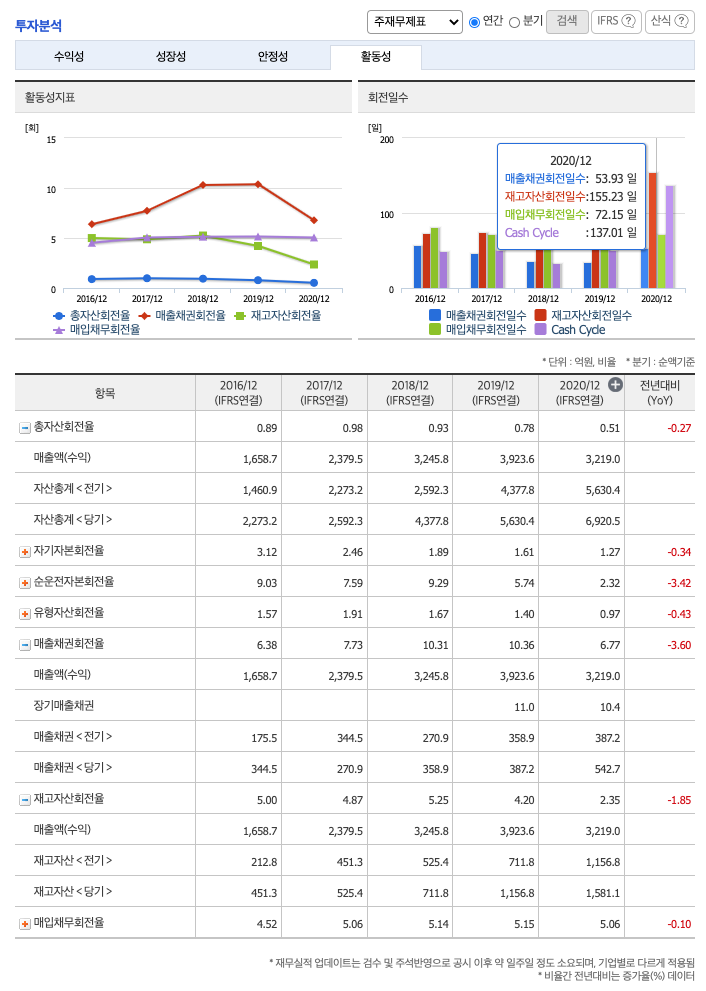

총자산회전율 : 2018년 약 4377억원, 2019년 약 5630억원, 2020년 약 6920억원이고, 회전율은 2018년 약 0.93%, 2019년 약 0.78%, 2020년 약 0.51%로 총자산회전율이 낮아지고 있습니다.

매출채권회전율(높을 수록 좋습니다) : 2018년 약 358억원, 2019년 약 387억원, 2020년 약 542억원이고, 회전율은 2018년 약 10%, 2019년 약 10%, 2020년 약 6%로 안정적입니다.

재고자산회전율(높을 수록 좋습니다) : 2018년 약 711억원, 2019년 약 1156억원, 2020년 약 1581억원이고, 회전율은 2018년 약 5%, 2019년 약 4%, 2020년 약 2%로 안정적입니다.

**매출채권회전일수(=돈을 받는 순환일 수, 낮을 수록 좋습니다) 약 53일, 재고자산회전일수(=재고자산 빠지는 일수, 높을 수록 좋습니다) 약 155일, 매입채무회전일수(=돈을 늦게 줘도 되는 일 수, 높을 수록 좋습니다) 약 72일이고, Cash Cycle(현금회전율, 낮을 수록 좋습니다) 약 137일 입니다.

기업실적분석

부채비율 : 2018년 약 97%, 2019년 약 110%, 2020년 약 186%로 증가하고 있으며, 표준(100%)보다 높아 부채비율이 안정적이지 않습니다.

당좌비율 : 2018년 약 43%, 2019년 약 46%, 2020년 약 47%로 증가하고 있으며, 표준보다 낮아 당좌비율이 안정적이지 않습니다.

유보율 : 2018년 약 2220%, 2019년 약 2728%, 2020년 약 2782%로 증가하고 있고, 유보율이 높아 사내 유동자산이 좋습니다.

2021년 기대되는 적정주가(ROE x EPS) = 16.03x 2421원으로, 적정주가의 가격은 38,800원으로 평가됩니다.

2021년 기대되는 적정시총(ROE x 영업이익) = 16.03x 660억원으로, 그 합산은 1조 579억원입니다. 적정주가 대비 약 80% 저평가입니다.

차트 및 총평

서진시스템의 2021년 영업이익은 660억원으로 추정됩니다. 현재(21. 9. 17) 시가총액은 7159억원으로 멀티플 10입니다.

목표주가는 46,000원입니다.

매매포인트

서진시스템은 20년 6월 급증하여 20년 9월 최고 57,500원을 찍고 조정을 받고 있습니다.

매수적정가는 38,000원초반 입니다.

추정평균단가(21년 9월 17일)

| 종목명 | 현재가 | 개인 | 외국인 | 기관 |

| 서진시스템 | 38,100원 | 41,347원 | 41,017원 | 41,527원 |

'주식 > 코스닥' 카테고리의 다른 글

| 라온피플 주가전망 (300120) : 카메라모듈 부품 관련주 (0) | 2021.09.23 |

|---|---|

| 에프엔에스테크 주가전망 (083500) : 반도체 재료, OLED 관련주 (0) | 2021.09.19 |

| 코웰패션 주가전망 (033290) : 패션 의류, 수소차 관련주 (0) | 2021.09.16 |

| 에이치피오 주가전망 (357230) : 건기식 식료품 관련주 (0) | 2021.09.15 |

| 지니언스 주가전망 (263860) : 보안 관련주 (0) | 2021.09.10 |

댓글