송원산업 목차 |

홈페이지

SONGWON Industrial Group | Global International Chemical Company - Custom Solutions in Chemicals Industry

Our business units SONGWON, the second largest manufacturer & supplier of polymer stabilizers in the world, offers a very broad range of specialty chemicals. We provide chemical products for a wide variety of sectors & industries, including the packaging,

www.songwon.com

기업소개

폴리머안정제는 OLEFIN계 및 STYRENE계 수지 등에 사용되고 있으며, 송원이 약 22%의 세계시장 수요점유율로 2위를 차지하고 있습니다. 국내시장은 4여개 업체가 경쟁 중이며, 당사가 국내시장의 약 60% 이상을 점유하고 있습니다. PVC 안정제는 PVC가공시 필수적인 첨가제로, 현재 국내시장은 8여개 업체가 경쟁 중이나 분상안정제, 액상안정제, TIN안정제 등 종합안정제 생산업체는 당사가 유일하며, 당사가 국내시장의 약 25% 이상을 점유하고 있습니다. 현재 국내시장은 CZ계 분말안정제와 일부 사업군에서 친환경(T-VOC, Eco-friendly)이 요구되어 무독성 안정제로 대체되고 있습니다. 이에 당사는 CZ계 분말안정제등 무독성안정제 개발 및 판매에 전력을 기울이고 있습니다. 해외시장의 경우 시장 수요점유율은 미미하나 TIN계 안정제는 유럽과 아시아 시장에서 안정된 판매를 유지하고 있습니다. 폴리우레탄수지는 자동차, 신발, 의류, 가구, 전선, 식품포장재 등 다양한 용도로 사용되고 있으며 특히 당사의 TPU는 우수한 내마모성, 탄성회복력 및 무독성 제품으로 향후 고무 및 일부 PVC 수지를 대체할 수 있는 제품입니다. 접착제 및 그라비아 잉크바인더용 용액형 PU수지는 안정된 품질로 국내는 물론 인도네시아, 필리핀 등 수출 주문도 점점 증가하는 추세이었으나 코로나바이러스 영향으로 해외시장으로 수출하던 물량은 시장 불안정으로 인해 주문이 감소하였습니다.

폴리머안정제는 석유화학업계의 가동률과 밀접한 관계가 있으며, 수요가 지속적으로 늘어나고 있습니다. 당사는 뛰어난 품질과 가격경쟁력 강화를 바탕으로 해마다 수출물량이 증가되고 있고, 국내시장에서도 확고한 위치에 있습니다. 중국, 인도 및 중동 지역의 석유화학 설비의 신증설, 미주지역내 셰일가스 기반의 석유화학 공장 신설 등과 관련하여 수요증가가 예상되어, 당사에서도 시장경쟁력 확대를 위해 추가 증설과 연구인력 확대 등으로 대응하고 있습니다. PVC 안정제는 환경유해물질 사용 규제강화에 따라 중금속 성분의 첨가제 사용이 감소되고 있는 상황이며, 이를 대체하기 위하여 무독성 첨가제(CZ안정제, T-VOC 및 Low phenol등) 사용이 꾸준히 늘어나는 추세에 있기 때문에 당사 역시 친환경 제품 개발에 주력하고 있습니다. 접착제 및 잉크바인더용 폴리우레탄수지는 친환경 제품을 개발하여 화학물질 규제에 빠르게 대응하여 국내는 물론 동남아지역에 수출량을 증가시키는데 주력하고 있었으나 코로나바이러스 영향으로 수출물량은 감소 할 것으로 예상됩니다.

폴리머안정제는 글로벌시장에서는 주요 5개사가 시장을 점유하고 있으며, 국내시장에서는 4여개 업체가 경쟁 중입니다. 당사는 원료의 자체생산 및 국산화로 원료수급에 안정성이 향상되었고, 시장 수요 증가에 따른 생산능력의 향상과 자동화를 통하여 품질 및 가격경쟁력을 높여 품질과 가격의 시장확보측면에서 우위를 점하고 있습니다. 또한 오랜 기간 축적된 경험과 노하우는 가격경쟁을 펼치는 신흥업체에 비해 비교우위에 있습니다. 글로벌시대를 맞아 해외 판매자회사 설립 등을 통한 대외적인 경쟁력을 향상시켜 수출시장이 확대되고 있습니다. 최근 중동 및 유럽, 미주지역을 중심으로 OPS(One Pack System) 제품에 대한 수요가 꾸준히 증가하고 있습니다. 이에 당사는 독일, 미국, 중동과 중국 공장을 통해, 더 폭넓게 고객만족과 수요창출에 앞장서고 있습니다. PVC 안정제는 국내 8개사 정도가 경합 중이고, 최근 비철금속 및 석유관련제품 등 원부재료 공급여건은 다소 개선되었으나 세계경기 및 국내 건설경기의 침체로 PVC가공업체들의 가동률이 떨어져 있는 상황으로, 당사는 원가경쟁력 확보에 주력하여, 이에 상당한 경쟁력을 확보하고 있으며, 주석계(Tin계) 안정제는 국내에서 유일하게 중간원료를 생산하고 있어 국내에는 경쟁업체가 없는 상황입니다. 특히 최근 들어 국내에서는 고객들의 요구에 따라 Methyl Tin계 안정제의 수요가 증가하고 있는 상황입니다. 용액형 우레탄수지는 국내 7개사 정도의 주 경쟁업체가 있으며 당사는 축적된 기술력을 바탕으로 안정적인 품질의 제품을 고객에게 공급함으로써 고객으로부터 높은 신뢰감을 구축하고 있습니다. TPU는 국내 4개사 및 글로벌 업체 및 저가의 중국제품과 경쟁을 하고 있는 가운데 당사는 안정적인 품질 및 신속한 제품 개발 등의 장점을 바탕으로 국내시장을 선도하고 있습니다.

당사가 가진 기존의 시장우위와 생산 및 공급의 안정화를 바탕으로 보다 적극적인 마케팅과 PR로 고객요구에 부응해 나가고 있습니다. 특히, 시장의 불확실성에 따른 고객 수요량을 적기에 파악함으로 인해, 산업과 시장의 안정화에 발맞춰 나가고 있습니다. 폴리머안정제는 당사의 주력제품으로 해외 경쟁사 제품에 비해 품질과 공급의 안정성에 우위를 점하고 있습니다. 이는 시장의 지속적인 변화에도 고객의 높은 신뢰를 받는 이유이며, 점차 그 범위를 넓혀 나가고 있습니다. PVC 안정제의 경우, 지역사회에서 보다 높은 수위의 환경규제를 제정함에 따라, 친환경 제품을 개발하여 판매신장을 추진해 나가고 있습니다. 또한 최근 Major window profile 업체들이 중금속 안정제를 CZ계통 안정제로 전환 사용하고 있으며, 송원은 중금속 안정제를 생산하지 않아 그 동안 window profile 시장에 참여할 수 없었으나, 시장의 환경이 바뀜에 따라 당사도 참여할 수 있는 기회가 생김으로 인하여 당사 안정제 매출에 기여할 수 있을 것으로 기대됩니다. 몇 년 전부터 지속되어 온, 건설경기 침체와 더불어, 코로나19의 영향이 지속적으로 영향을 주고 있으며, 코로나 이전 수준으로 회복에 시간이 필요할 것으로 예상됩니다. 폴리우레탄 시장은 대량 사용업체인 신발제조 업체들의 동남아 유출 및 국내 경기 침체의 영향으로 수요량이 급감한 가운데 당사는 식품포장재용 접착제와 잉크바인더 시장으로 점차 판매량을 확대하고 있습니다. 최근 경기 둔감에 따른 석유화학의 전반적인 업황 부진이 이어지고 있지만, 채산성 향상과 품질 개선 노력을 통해 시장에 대응하고 있습니다.

기존의 화석계 원료를 대체할 자원으로 부상한 셰일가스의 기대감으로 미주지역에 석유화학에 대한 기대감이 고조되고 있습니다. 또한 유가 하락에 민감한 중동 국가들의 고부가치산업 육성책으로, 이 지역 석유화학 경기 역시 꾸준한 상승세를 보여주고 있습니다. 이에 당사는 지속적인 연구개발과 영업경쟁력 강화를 최우선으로 시장상황에 대응해 나가고 있습니다. 글로벌 역량이 뛰어난 각 부문별 인력 확보와 배치를 위한 인적자원개발(HRD) 강화와 거점 지역(유럽 및 중동, 미주, 중국)에 생산설비 증대 및 신규 설비를 추진해 나가고 있습니다. PVC 안정제의 경우 전세계 시장 수요점유율은 미미하나, 친환경 제품 생산으로 유럽 및 아시아 지역의 판매를 꾸준히 이어가고 있습니다. 폴리우레탄수지의 수요량은 인구밀도와 관계가 높아 동남아시장에 관심이 높아지고 있습니다. 당사는 인도네시아, 필리핀, 베트남, 태국 등으로 식품포장재용 잉크바인더와 접착제 판매를 확대해 가고 있습니다. 코로나바이러스로 인한 각국의 지역봉쇄 등의 영향은 해외시장에서의 영업활동에 있어 글로벌 경기침체에 따른 부정적인 영향을 줄 것으로 예상되고 있습니다.

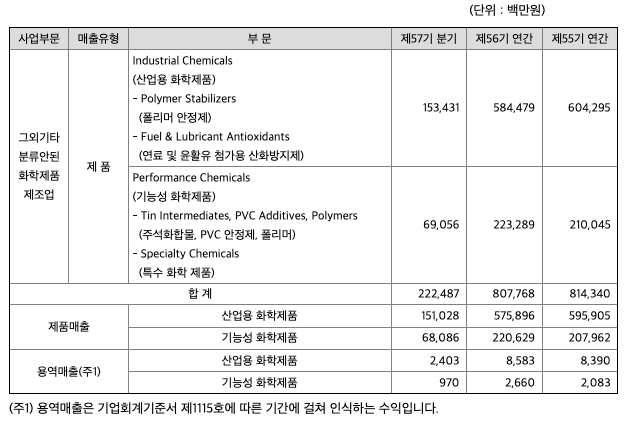

***부문별 매출

***수요점유율(share of demand)

당사가 자체 분석한 시장의 수요점유율은 다음과 같습니다. 폴리머안정제의 세계시장 수요점유율은 약 22%입니다. 2011년 이후 안정적인 수요점유율을 유지하고 있습니다. 국내시장 수요점유율은 폴리머안정제 63%, TIN원제 81%, 안정제 39%입니다. 국내시장 수요점유율은 지난 3사업연도 동안 변화가 거의 없는 안정된 수치를 보이고 있습니다. 이 수요점유율은 당사가 그동안의 경험을 토대로 분석한 수치로 실제와 차이가 있을 수도 있습니다.

***신규사업 등의 내용 및 전망

(1) 사업 발전

송원의 다양한 제품들은 폴리머 산업의 요구를 충족시키기 위해 제조되며, 이는 송원 비즈니스의 미래발전을 위한 주요 시장이 됩니다. 특히 송원의 가장 큰 사업인 폴리머 안정제가 이에 해당됩니다. 폴리머 산업은 중장기적인 관점에서 볼 때 글로벌 금융상황에 따른 불확실성에도 불구하고 안정적이고 지속적인 성장을 보이고 있습니다. 송원은 예상되는 시장성장에 보조를 맞추어 지속적으로 생산능력을 확장함으로써 안정적인 제품의 공급을 위한 일련의 투자로 송원의 폴리머안정제 생산능력을 확대하고 있습니다. 기술과 생산에 대한 투자결정은 소비자들에 의해 그 정당성이 입증되었으며, 이로 인해 송원은 첨가제 산업에서 늘어나는 시장수요를 충족하여 왔습니다. 매암공장은 알킬페놀과 이소부틸렌을 생산하면서 완벽하게 수직계열화를 시행하였고, 안정적인 공급과 원가문제를 해결할 수 있었습니다. 송원은 가치, 품질, 신뢰도에 있어서 고객들이 선택하고 싶은 글로벌 공급기업이 되고 있습니다. 송원산업그룹은 해외사업에서도 지역적 전략으로 입지를 굳히고 있습니다. 현재 송원산업 그룹은 15개의 법인과 2개의 지사을 운영하고 있으며, 한국, 독일, 미국, 중국, 인도, 아부다비에 제조시설을 두고 있습니다. 송원산업그룹은 글로벌 OPS(One Pack System) 전략의 일환으로 독일, 미국, UAE의 아부다비에 OPS 제조공장을 가동하고 있습니다. 또한 OPS 제품군 및 기타 송원제품의 중동시장 판매를 위해 Songwon International Middle East를 두바이에 설립하였습니다. 한편, 중국 시장변화에 대응하기 위해 합작사인 Qingdao Long Fortune Songwon Chemical을 설립하여 중국내 송원제품의 시장확대를 꾀하고 있습니다. 그 외 세계 각지로의 OPS 제품군 판매는 현재 송원의 영업 및 유통 네트워크를 통해 이루어집니다. OPS라는 브랜드명으로 판매되고 있는 제품군은 여러가지 첨가제를 지정된 비율에 따라 배합하여 과립형상으로 제조한 폴리머 첨가제 제품으로 배합 정밀도가 높아 성상이 균질하다는 이점을 제공합니다. 인도 파놀리에 위치한 Songwon Specialty Chemicals-India는 첨단 제조설비를 갖추고 산화방지제 PQ, 기타 특수 화학 제품등과 같은 고부가가치 폴리머 안정제를 생산하고 있습니다. 인도 현지 연구개발팀의 경험과 역량을 바탕으로 향후 글로벌 생산기지로 만들 계획이며, 인도 현지 시장뿐만 아니라 전세계로 제품을 공급할 계획입니다. 최근 각종 윤활유와 연료유에 첨가되어 윤활유의 성능을 향상시키고 기기를 보호해주는 윤활유 및 연료유 첨가제 사업을 본격적으로 시작하였으며, 현재 빠른 속도로 자리잡아가고 있습니다. 본 사업을 확장하기 위한 설비투자를 실행하여 제품군을 확대해 나가고 있습니다. 또한, 레진과 폴리머에 특수한 기능을 부여하여 제품의 물리적 특성과 화학적 특성을 개선하는 기능성 모노머를 개발하여 생산규모를 확대해 나갈 것입니다.

(2) 글로벌 서비스

(가) 글로벌 네트워크

송원은 한국, 스위스, 독일, 미국, 중국, 일본, 인도, UAE 등의 각 지역에 위치한 고객 서비스센터를 통해 주요 폴리머 제조업체 및 컴파운딩 업체에 서비스를 제공하고 있습니다. 송원의 공급망 모델은 지역 시장에 대한 지원과 전략적 지역유통을 통해 훌륭한 고객서비스를 제공하고, 각 지역의 요구사항을 충족시킬 수 있도록 고안되었습니다.

(나) 제조설비

송원은 한국(3개), 독일(1개), 미국(1개), 인도(1개), 아부다비(1개)에 제조공장이 있으며, 제조 합작투자 공장이 중국 Tangshan과 Qingdao에 위치해 있습니다. 모든 송원의 제조거점은 ISO인증을 받았으며, 최첨단의 기술을 보유하고 있습니다. 송원은 언제나 규모의 경제 및 주요 중간체의 수직계열화를 강조합니다. 그 예로 송원의 새로운 기술로 생산되는 폴리머안정제는 이소부틸렌, 알킬페놀 및 알킬크레졸 생산을 통해 완벽히 수직계열화를 구축하였습니다. 이외에도 주석계 제품 또한 주원료인 주석을 시작으로 하여 TIN중간체와 TIN안정제로 이어지는 수직계열화 된 생산체제를 구축하고 있습니다. 황계 산화방지제인 Thioester계 제품들도 주요 중간체를 직접 생산할 수 있도록 수직계열화 되어 있습니다.

(다) 물류허브

송원 물류창고는 폴리머 생산단지의 중심부에 위치해 있으며, 숙련된 배급업체의 세계적인 네트워크로부터 도움을 받고 있습니다.

송원은 글로벌 판매 및 유통망을 갖고 있으며, 지역별로 창고를 운영 중입니다.

- 아시아 : 한국, 일본, 중국에서 직접 창고를 운영 중이며, 배급업체를 통한 창고운영으로 주요 아시아국가에 유통하고 있습니다.

- 유럽, 중동 및 아프리카 : 벨기에, 인도, 바레인에서 직접 창고를 운영 중이며, 배급업체를 통한 창고운영으로 주요 유럽국가, 러시아, 터키 및 아프리카에 유통하고 있습니다.

- 미주 : 미국, 캐나다에서 직접 창고를 운영 중이며, 배급업체를 통한 창고운영으로 북아메리카, 중앙아메리카 및 남아메리카로 유통하고 있습니다.

(3) EH&S 와 지속가능경영

송원은 환경경영이 장기적인 기업성장의 필수적인 요소라고 믿고, 사회적인 책임과 환경경영 없이 이루어지는 경제적 성공은 없다고 생각합니다. 따라서 송원은 환경보전과 안전을 최우선적으로 고려하고 있습니다. 전 세계에 있는 우리의 각 설비들은 그룹정책에 열거되어 있는 환경, 안전 관련 항목을 엄격하게 준수하고 있으며 의식과 행동의 변화를 통한 사고감소를 위해 노력하고 있습니다.

(가) 보건안전

송원은 안전한 근무환경을 만들기 위해 노력하고 있습니다. 우리의 목표는 안전에 대한 높은 의식과 안전한 프로세스를 확보하고 있는 기업으로 대중에게 인정받고, 우리의 이해관계자(직원, 계약자 및 이웃)를 보호하는 것입니다. 우리는 경제적 성공이 무고장 생산공정을 기반으로 한다고 여기며, 그것은 안전한 생산설비와 충분한 자격을 갖춘 직원들의 노력으로 인해 달성될 수 있습니다.

(나) 지속가능경영

송원은 독자적인 기술을 기반으로 한 혁신적인 생산공정과 제품이야말로 고객사에 공급되는 제품이 지속 가능한 요소를 수반하도록 하는데 있어 가장 중요한 요소가 된다고 생각합니다. 규제의 준수 외에도 우리는 프로세스 각 단계에서 일어나는 모든 활동에 대한 환경, 안전, 보건에의 영향에 대해 신중하게 고려하고, 아울러 고객에게 비용절감, 제품의 성능향상, 환경보호와 같은 해결책을 제시해주기 위해 환경과 경제요소간의 격차를 최소화시킬 수 있도록 노력하고 있습니다.

(4) 기타 사업의 내용 및 전망

송원이 Tangsan Baifu Chemical과 합작투자하여 설립한 Songwon Baifu Chemicas (Tangsan)은 완전히 수직계열화되어 있으며 황계 산화방지제를 생산하고 있습니다. 송원은 중국 청도에 위치한 Long Fortune(Qingdao Long Fortune)사와 중국에서의 OPS 생산, 판매 및 폴리머 안정제 판매를 위해 합작투자하여 설립한 Qingdao Long Fortune Songwon Chemical을 통해 좀더 차원 높은 제품을 생산 공급함으로써 송원과 QLF는 중국 폴리머 시장에서 고객들로부터 더욱더 선호되는 기업으로 성장할 수 있을 것으로 기대하고 있습니다. 송원은 Sabo SpA와 유통계약을 체결하여 Sabo의 아민계 광안정제(Hindered Amine Light Stabilizers) 제품군을 전세계에 유통하고 있습니다. 이탈리아 Levate에 위치한 Sabo SpA은 아민계 광안정제의 모노머 및 폴리머 선두제조업체로서 높은 품질의 제품 및 혁신적인 솔루션을 제공하고 있습니다. 송원은 중국 강소성에 위치한 Disheng Technology와의 파트너십을 통해 광범위한 자외선 흡수제(UVA) 제품을 생산하기로 합의하였습니다. 송원은 Disheng과 함께 지난 수년간 성공적인 협업 관계를 이루어 왔으며, 금번 합의를 통해 자외선 흡수제의 생산과 판매에 관한 전략적인 계약을 맺게 되었습니다. Disheng은 중국 복건성에 최첨단 자외선 안정제 생산공장을 가동 중이며, 생산된 제품은 Songwon의 등록상표로 공급됩니다. 송원은 이를 통해 보다 안정된 품질과 공급 시스템을 확보함으로써 향후 전세계 자외선 흡수제 시장에서의 점유율을 높여 나갈 수 있을 것으로 기대하고 있습니다.

***주요 제품등의 현황

회사는 산업용 화학제품 부문의 폴리머 안정제(Polymer Stabilizers), 연료 및 윤활유 첨가용 산화방지제(Fuel & Lubricant Antioxidants)와 기능성 화학제품 부문의 주석 중간체(Tin Intermediates), PVC 안정제(PVC Additives), 폴리머(Polymers), 특수화학 제품(Specialty Chemicals) 등을 생산, 판매하고 있습니다.

***매출실적

주주에 관한 사항

포괄손익계산서

매출액 : 2018년 7887억원, 2019년 8143억원으로 증가, 2020년 8078억원으로 감소, 2021년 1분기 2225억원으로 전년동기대비 증가하였습니다. 2021년 1분기는 전년동기대비 5.7% 증가하였습니다. 2020년 분기별로 보면 2분기 1981억원, 3분기 1952억원, 4분기 2038억원입니다.

영업이익 : 2018년 543억원, 2019년 593억원, 2020년 680억원으로 증가, 2020년 1분기 173억원으로 전년동기대비 감소하였습니다. 2021년 1분기는 전년동기대비 -4% 감소하였습니다. 2020년 분기별로 보면 2분기 162억원, 3분기 158억원, 4분기 180억원입니다.

재무상태표

자산은 2018년 8725억원, 2019년 8943억원으로 증가, 2020년 8911억원으로 감소, 2021년 1분기 9344억원으로 증가하였습니다.

부채는 2018년 4613억원, 2019년 4597억원으로 감소, 2020년 4276억원으로 감소, 2021년 1분기 4639억원으로 증가 하였습니다.

자본은 2018년 4112억원, 2019년 4346억원, 2020년 4635억원, 2021년 1분기 4705억원으로 증가하였습니다.

자산의 총계는 부채가 자본의 비율보다 낮아 재정건전성이 안정적입니다.

현금흐름표

영업활동 현금흐름 : 2018년 582억원, 2019년 780억원, 2020년 764억원, 2021년 1분기 -111억원으로 2021년 1분기 영업활동 현금흐름은 원활하지 않습니다.

투자활동 현금흐름 : 2018년 -148억원, 2019년 -245억원, 2020년 -266억원, 2021년 1분기 -82억원으로 투자활동 현금흐름이 원활합니다.

재무활동 현금흐름 : 2018년 -379억원, 2019년 -549억원, 2020년 -394억원, 2021년 1분기 63억원으로 2018년~2020년의 재무활동 현금흐름은 마이너스, 2021년 1분기 재무활동 현금흐름은 플러스입니다.

- 참고로...재무활동에 대한 이해를 위해 아래를 참고하세요

- 1) 플러스 현금 흐름을 발생시키는 재무 활동 : 투자자에게 판매되는 주식 또는 주식 발행, 채권자 또는 은행에서 채무 차입, 투자자가 매입하는 부채 인 채권 발행

- 2) 마이너스 현금 흐름을 발생시키는 재무 활동 : 자사주 매입, 배당금 지급, 부채 상환

종목분석

시세 및 주주현황

52주베타*(시장민감도)는 1.38로 평균(1)보다 낮아 시장민감도가 높습니다.

*베타계수는 증권시장 전체의 수익률 변동에 대한 개별 자산의 수익률 민감도를 나나태는 지표입니다. 즉, 이 지수가 높으면 시장의 움직임에 보다 민감하게 반응하는 주식이라고 여기면 됩니다.(예를 들어 베타가 1.5이면, 시장이 1% 상승 시 1.5%상승하고, 베타가 0.5이면 시장 1% 상승 시 0.5% 상승하게 됩니다. 반대로 하락의 경우도 같이 적용됩니다.)

CAPEX(Capital expenditures,자본적 지출,미래의 이윤을 창출하기 위해 지출한 비용을 말함) : 2018년 289억원, 2019년 303억원, 2020년 212억원으로 CAPEX가 좋습니다. 2021년은 220억원으로 추정됩니다.

FCF(미래현금흐름) : 2018년 293억원, 2019년 477억원, 2020년 552억원으로 미래현금흐름이 좋습니다. 2021년은 570억원으로 추정됩니다.

매출총이익률 : 2016년 약 25%, 2017년 약 21%, 2018년 약 19%, 2019년 약 20%, 2020년 약 20%입니다.

영업이익률 : 2016년 약 11%, 2017년 약 7%, 2018년 약 6%, 2019년 약 7%, 2020년 약 8%입니다.

ROE(Return On Equity, 자기자본순이익율, 주주의 관점) : 2016년 약 12%, 2017년 약 9%, 2018년 약 9%, 2019년 약 8%, 2020년 약 6%이고, 자기자본순이익율은 이상율(10%)보다 낮습니다.

ROA(Return On Assets, 총자산순이익율, 경영자의 관점) : 2016년 약 5%, 2017년 약 4%, 2018년 약 4%, 2019년 약 3%, 2020년 약 3%이고, 총자산이익율은 이상율(10%)보다 낮습니다.

DPS(Dividend Per Share의 약자, 총배당금을 총주식발생수로 나눈 것, 한 주당 얼만큼의 배당금을 받을 수 있는지 알 수 있는 지표, DPS가 높을 수록 배당금이 많은 것임) : 2016년 140원, 2017년 140원, 2018년 160원, 2019년 150원, 2020년 120원입니다.

현금배당수익률(최근1년간 배당금 합계를 전일 보통주 주가로 나눈값) : 2016년 0.82배, 2017년 0.52배, 2018년 0.84배, 2019년 0.96배, 2020년 0.75배입니다.

현금배당성향(기업이 버는 돈에 비하여 배당을 지급하는 백분율, 총배당금/당기순이익/100) : 2016년 7%, 2017년 9%, 2018년 10%, 2019년 10%, 2020년 10%입니다.

총자산회전율 : 2018년 약 8725억원, 2019년 약 8943억원, 2020년 약 8911억원이고, 회전율은 2018년 약 0.91%, 2019년 약 0.92%, 2020년 약 0.90%로 총자산회전율이 낮아지고 있습니다.

매출채권회전율 : 2018년 약 1127억원, 2019년 약 1228억원, 2020년 약 1318억원이고, 회전율은 2018년 약 6%, 2019년 약 6%, 2020년 약 6%로 안정적입니다.

재고자산회전율 : 2018년 약 2013억원, 2019년 약 1970억원, 2020년 약 1920억원이고, 회전율은 2018년 약 4%, 2019년 약 4%, 2020년 약 4%로 안정적입니다.

**매출채권회전일수(=돈을 받는 순환일 수, 낮을 수록 좋습니다) 약 57일, 재고자산회전일수(=재고자산 빠지는 일수, 낮을 수록 좋습니다) 약 87일, 매일채무회전일수(=돈을 늦게 줘도 되는 일 수, 높을 수록 좋습니다) 약 28일이고, Cash Cycle(현금회전율, 낮을 수록 좋습니다) 약 117일로 현금운영이 불안정적입니다.

기업실적분석

부채비율 : 2018년 약 112%, 2019년 약 105%, 2020년 약 92%로 감소하고 있으며, 표준(100%)보다 낮아 부채비율이 안정적입니다.

당좌비율 : 2018년 약 49%, 2019년 약 68%, 2020년 약 73%로 증가하고 있으며, 표준보다 낮아 당좌비율이 안정적이지 않습니다.

유보율 : 2018년 약 3373%, 2019년 약 3517%, 2020년 약 3798%로 증가하고 있고, 유보율이 높아 사내 유동자산이 좋습니다.

차트 및 총평

송원산업의 2021년 영업이익은 975억원으로 추정됩니다. 현재(21. 7. 8) 시가총액은 억원으로 멀티플 4.8입니다.

목표주가는 25,000원입니다.

동사는 글로벌 산화방지제(PE/PP/ABS 첨가제) 2위(M/S 22%) 업체로, 전방은 NCC/ECC 업체들입니다. 동사의 시황을 전망할 때에는 3가지 이슈에 대해 고민해야 하는데, 향후 2~3년간 수요는 좋고, 전방은 증설, 경쟁사는 가동이 어려운 최고의 상황입니다.

1) 기본적으로 석유화학 수요가 높을때 NCC와 송원산업 실적/주가 동반 강세가 나타나는데, 온라인 쇼핑/근무로 인한 라이프스타일 변화, 인프라투자 등에 단/장기 수요는 한단계 Level-Up 되었습니다.

2) 또한, Peak-Out 우려가 난무하는 NCC(전방)와 차별화 될 점은 NCC/ECC 증설이 많을수록, 첨가제 업체들은 고객이 많아져 판매량/ 마진이 개선된다는 점입니다. NCC는 2020년말부터 2023년까지 연간 +6~7%(과거 2배)의 증설이 계획되어 있다.

3) 경쟁사 현황: 산화방지제는 BASF(M/S 50%)의 독일/스위스 (DTBP 부족, 2/18)와 미국/멕시코 불가항력(DTBP 부족, 3/31), 중국 폐쇄(글로벌 Capa -5%) 등으로 부족합니다. 최근 SI Group이 북미 산화 방지제 증설 발표를 했지만, 이는 2022년 하반기 가동 예정입니다.

1Q21 매출액은 2,225억원으로 사상 최대치를 달성했습니다. 산화방지제 판매량은 YoY +6%, Tin원제는 +64% 증가했습니다. 매출비중 2위인 Tin 원제는 반도체 및 코팅 호황으로 수요가 대폭 개선되었습니다. 영업이익은 173억원(YoY -4%)을 기록했는데, 이는 운임 상승과 경영 효율화를 위한 일회성 비용 등이 발생했기 때문입니다. 2Q OP는 268억원을 전망합니다. 성수기 효과, 2월부터 시작된 판가 인 상, 전방 증설, 윤활유 수요 개선, 일회성 비용 축소(운임/경영 효율화) 등이 기대되기 때문입니다. Tin원제 판가는 4/1일, +20% 인상했다.

매매포인트

송원산업은 20년 8월부터 주가가 반등하여 주속적으로 우상향하였고, 21년 4월에 최고 24,000원을 찍고 조정을 받았습니다.

매수적정가는 18,000원초반 입니다.

추정평균단가(21년 7월 8일)

| 종목명 | 현재가 | 개인 | 외국인 | 기관 |

| 송원산업 | 19,450원 | 20,494원 | 20,678원 | 20,678원 |

'주식 > 유가증권시장' 카테고리의 다른 글

| 포스코강판 주가 분석, 전망 (058430) : 전기차, 철강 관련주 (2) | 2021.07.13 |

|---|---|

| 삼성카드(029780) 주가, 차트, 종목분석 : 삼성페이, 카드, 마케팅 관련주 (0) | 2021.07.09 |

| 현대비앤지스틸(004560) 주가, 차트, 종목분석 : 비철금속, 철강 관련주 (0) | 2021.07.06 |

| DL이앤씨(375500) 주가, 종목, 차트 분석 : 건설 관련주 (1) | 2021.07.03 |

| OCI(010060) 주가, 종목, 차트 분석 : 태양광에너지, 화학 관련주 (3) | 2021.07.02 |

댓글