목차 |

홈페이지

(주)엔에스

www.cns2.com

기업소개

당사는 Li-Polymer(리튬폴리머) 2차전지 양산용 공정자동화장비를 제작하여 납품하는 사업을 영위하고 있습니다. 리튬폴리머 2차 전지 생산 공정은 크게 ①전극공정, ②조립공정(Packaging), ③활성화공정(충.방전), ④디게싱 공정(degassing)으로 분류할 수 있습니다.

당사는 자동차용 2차 전지 및 산업용 2차 전지와 같은 중대형 리튬폴리머 2차 전지 생산라인 4개의 공정 중 ②조립공정(Packaging)과 ④디게싱 공정(degassing)을 위한 자동화설비를 제작 공급하고 있으며, 당사의 장비는 각 공정설비 중 개별 기계가 아닌 공정라인일체(Turn-key방식)를 수주 받아 제작납품하고 있습니다. 예를 들어, 조립공정(Packaging)이 10여개의 기계설비로 이루어져있다면 10여개 일체의 장비를 수주. 제작. 납품하고 있습니다.

***주요 제품 등의 현황

***매출실적

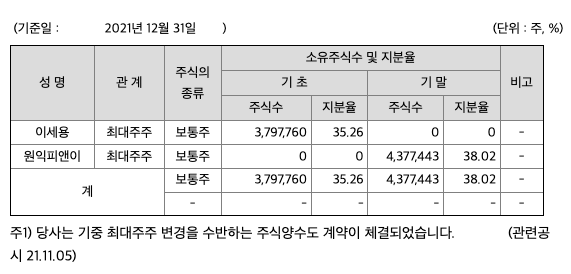

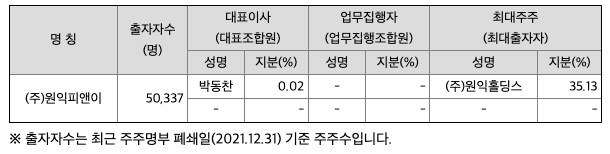

주주에 관한 사항

포괄손익계산서

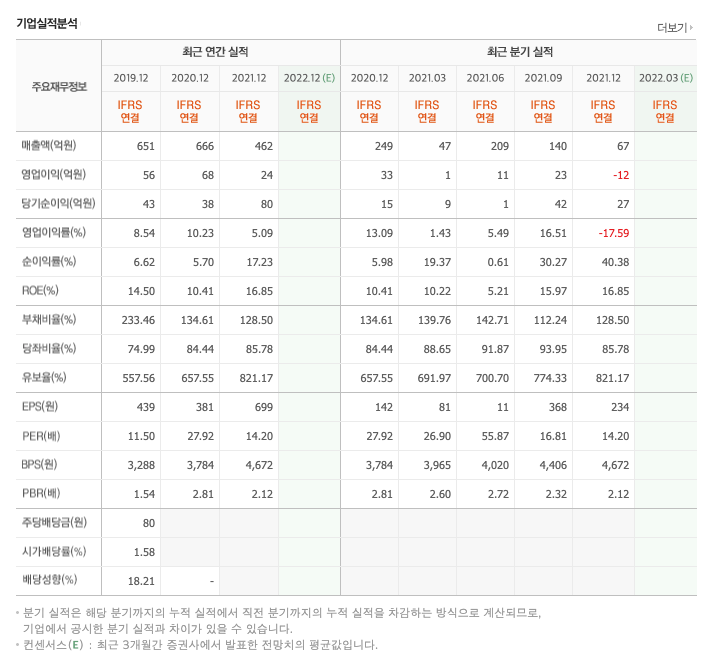

매출액 : 2018년 506억원, 2019년 651억원, 2020년 666억원, 2021년 462억원으로 전년동기대비 감소하였습니다. 2021년는 전년동기대비 -30.6% 감소하였습니다. 2021년 분기별로 보면 1분기 47억원, 2분기 209억원, 3분기 140억원, 4분기 67억원입니다.

영업이익 : 2018년 30억원, 2019년 56억원, 2020년 68억원, 2021년 24억원으로 전년동기대비 감소하였습니다. 2021년는 전년동기대비 -65.5% 감소하였습니다. 2021년 분기별로 보면 1분기 1억원, 2분기 11억원, 3분기 23억원, 4분기 -12억원입니다.

재무상태표

자산은 2018년 730억원, 2019년 1074억원, 2020년 956억원, 2021년 1229억원으로 증가하였습니다.

부채는 2018년 459억원, 2019년 752억원, 2020년 549억원, 2021년 691억원으로 증가하였습니다.

자본은 2018년 271억원, 2019년 322억원, 2020년 408억원, 2021년 538억원으로 증가하였습니다.

자산의 총계는 부채가 자본의 비율보다 높아 재정건전성이 불안정적입니다.

현금흐름표

영업활동 현금흐름 : 2018년 78억원, 2019년 15억원, 2020년 9억원, 2021년 109억원으로 영업활동 현금흐름이 원활합니다.

투자활동 현금흐름 : 2018년 -95억원, 2019년 -20억원, 2020년 -55억원, 2021년 43억원으로 2018년~2020년의 투자활동 현금흐름이 원활합니다.

재무활동 현금흐름 : 2018년 69억원, 2019년 119억원, 2020년 10억원, 2021년 26억원으로 재무활동 현금흐름이 원활합니다.

- 참고로...재무활동에 대한 이해를 위해 아래를 참고하세요

- 1) 플러스 현금 흐름을 발생시키는 재무 활동 : 투자자에게 판매되는 주식 또는 주식 발행, 채권자 또는 은행에서 채무 차입, 투자자가 매입하는 부채 인 채권 발행

- 2) 마이너스 현금 흐름을 발생시키는 재무 활동 : 자사주 매입, 배당금 지급, 부채 상환

종목분석

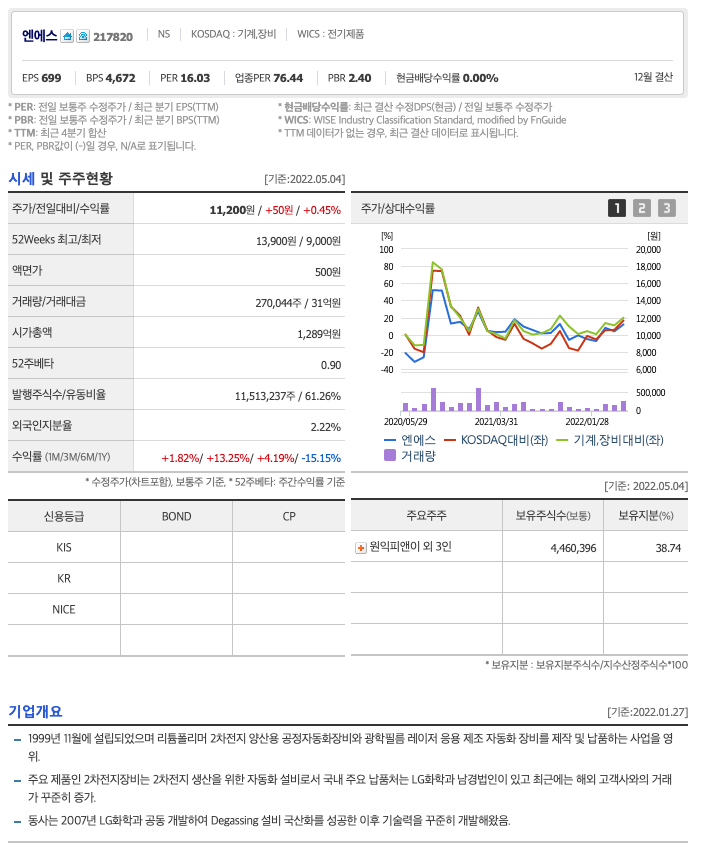

시세 및 주주현황

52주베타*(시장민감도)는 0.9로 평균(1)보다 낮아 시장민감도가 낮습니다.

*베타계수는 증권시장 전체의 수익률 변동에 대한 개별 자산의 수익률 민감도를 나나태는 지표입니다. 즉, 이 지수가 높으면 시장의 움직임에 보다 민감하게 반응하는 주식이라고 여기면 됩니다.(예를 들어 베타가 1.5이면, 시장이 1% 상승 시 1.5%상승하고, 베타가 0.5이면 시장 1% 상승 시 0.5% 상승하게 됩니다. 반대로 하락의 경우도 같이 적용됩니다.)

CAPEX(Capital expenditures,자본적 지출,미래의 이윤을 창출하기 위해 지출한 비용을 말함) : 2019년 20억원, 2020년 29억원, 2021년 19억원으로 CAPEX가 좋습니다.

FCF(미래현금흐름) : 2019년 -5억원, 2020년 -21억원, 2021년 90억원으로 CAPEX가 좋습니다.

매출총이익률 : 2017년 약 14%, 2018년 약 13%, 2019년 약 15%, 2020년 약 18%, 2021년 약 19%입니다.

영업이익률 : 2017년 약 5%, 2018년 약 5%, 2019년 약 8%, 2020년 약 10%, 2021년 약 5%입니다.

ROE(Return On Equity, 자기자본순이익율, 주주의 관점) : 2017년 약 4%, 2018년 약 12%, 2019년 약 14%, 2020년 약 10%, 2021년 약 16%이고, 자기자본순이익율은 이상율(10%)보다 높습니다.

ROA(Return On Assets, 총자산순이익율, 경영자의 관점) : 2017년 약 2%, 2018년 약 4%, 2019년 약 4%, 2020년 약 3%, 2021년 약 7%이고, 자기자본순이익율은 이상율(10%)보다 낮습니다.

총자산회전율 : 2019년 약 1074억원, 2020년 약 956억원, 2021년 약 1229억원이고, 회전율은 2019년 약 0.72%, 2020년 약 0.66%, 2021년 약 0.42%로 총자산회전율이 낮아지고 있습니다.

매출채권회전율(높을 수록 좋습니다) : 2019년 약 177억원, 2020년 약 220억원, 2021년 약 201억원이고, 회전율은 2019년 약 4%, 2020년 약 3%, 2021년 약 2%로 안정적입니다.

재고자산회전율(높을 수록 좋습니다) : 2019년 약 428억원, 2020년 약 285억원, 2021년 약 389억원이고, 회전율은 2019년 약 1%, 2020년 약 1%, 2021년 약 1%로 안정적입니다.

**매출채권회전일수(=돈을 받는 순환일 수, 낮을 수록 좋습니다) 약 166일, 재고자산회전일수(=재고자산 빠지는 일수, 높을 수록 좋습니다) 약 266일, 매입채무회전일수(=돈을 늦게 줘도 되는 일 수, 높을 수록 좋습니다) 약 37일이고, Cash Cycle(현금회전율, 낮을 수록 좋습니다) 약 396일로 현금운영입니다.

기업실적분석

부채비율 : 2019년 약 233%, 2020년 약 134%, 2021년 약 128%로 하고 있으며, 표준(100%)보다 높아 부채비율이 안정적이지 않습니다.

당좌비율 : 2019년 약 74%, 2020년 약 84%, 2021년 약 85%로 증가하고 있으며, 표준(100%)보다 낮아 당좌비율이 안정적이지 않습니다.

유보율 : 2019년 약 557%, 2020년 약 657%, 2021년 약 821%로 증가하고 있으며, 표준(1000%)보다 낮아 유보율이 안정적이지 않습입니다.

차트 및 총평

목표주가는 13,000원입니다.

매매포인트

엔에스의 주가는 20년 8월 급등하여 20년 9월 최고 18,300원을 찍고 조정을 받은 후 보합상태에 있습니다.

매수적정가는 11,000원초반 입니다.

추정평균단가(22년 5월 6일)

| 종목명 | 현재가 | 개인 | 외국인 | 기관 |

| 엔이스 | 11,200원 | 10,796원 | 10,901원 | 11,223원 |

'주식 > 코스닥' 카테고리의 다른 글

| GST 주가전망 (083450) : 콜드체인, 반도체 장비 관련주(22.5.11업뎃) (1) | 2022.05.11 |

|---|---|

| KMH 주가전망 (122450) : 골프, 영상콘텐츠, 케이블TV 관련주(22.5.10업뎃) (1) | 2022.05.10 |

| 라이트론 주가전망 (069540) : 통신장비, 5G, 수소차(22.5.4업뎃) (0) | 2022.05.04 |

| 심텍 주가전망 (222800) : PCB, 3D낸드, SSD 관련주(22.5.4업뎃) (1) | 2022.05.04 |

| 에스에프에이 주가전망 (056190) : 플렉서블 디스플레이, 반도체 장비, LCD, OLED, 우주항공산업, 태양광에너지, 핵융합에너지 관련주(22.5.3업뎃) (1) | 2022.05.03 |

댓글