목차 |

홈페이지

DS Neolux

April 23, 2015 --> 덕산네오룩스는 자체 개발한 업계 최고수준의 고효율과 저전압 및 장수명 특성을 갖는 적색 발광층 호스트 재료를 중심으로 다양한 Layer의 고순도 재료를 공급하고 있습니다... Rea

www.dsnl.co.kr

기업소개

당사는 OLED의 핵심 구성요소인 유기재료를 생산하는 회사입니다. OLED(Organic Light Emitting Diode, 유기발광다이오드)는 유기 화합물에 전류가 흐르면 빛을 내는 자체발광현상을 이용하는 차세대 디스플레이 소재입니다. 예전에는 일본식 표기인 '유기EL(Organic Electro Luminescenece)로 불렸으나, 2003년 말 국제표준회의에서 'OLED'가 국제표준 용어로 확정 되었습니다. OLED의 유기재료는 전기에너지를 빛에너지로 방출하여 OLED 디스플레이를 자발광 디스플레이로 구현하는 발광과 발색이라는 핵심적인 역할을 하고 있으며, 이러한 백라이트(BLU)가 필요 없는 단순한 자체 발광발색 구조의 특성으로 기존의 LCD 등에서는 구현하기 힘든 형태에 구애받지 않는 디스플레이를 구현 할 수 있습니다. 이러한 OLED의 발광 구조는 전자를 제공하는 Cathode(음극)에서 전자를 유기물질에 도달 할 수 있도록 운반하는 전자수송층인 ETL(Electron Transport Layer)과 Anode(양극)에서 정공(Hole)을 운반하는 정공수송층인 HTL(Hole Transport Layer)이 EML(Emitting Layer)에서 전자(Electron)와 정공(Hole)이 만나 발광을 하는 구조이며, 발광과 발색 역할을 하는 EML(Emitting Layer)이 있습니다. 발광층 EML에는 Red, Green, Blue가 있으며, EML에서는 각 Red, Green, Blue의 Host와 촉매제 역할을 하는 Dopant가 사용 되고 있습니다. 또한 각 Red, Green, Blue(발광층)를 보조해주는 Prime Layer로 보조층 소재엔 R Prime, G Prime, B Prime이 있습니다. 현재 당사에서 주력으로는 HTL과 Red Host, R Prime, G Prime을 양산 납품 중이며,기타 B Prime 등도 양산 판매를 하고 있으며 지속적인 R&D를 통하여 여타 유기재료개발에도 주력하고 있습니다. 디스플레이 산업에서의 변화의 주기와 속도는 점점 빨라지고 있으며, BLU가없어 형태에서 자유롭다는 장점 등으로 OLED는 차세대 디스플레이로 주목받고 있으며, Flexible 제품 및 다양한 어플리케이션으로 OLED 디스플레이 적용제품 확대가 가속화 될 것으로 예상되고 있습니다. 2021년 이후 기존의 Hand Set 시장에서 게임기, 태블릿, 노트북, TV 등 중소형 OLED 디스플레이에서 중형 및 대형OLED 디스플레이로, 기존 LCD에서 OLED로 전환되는 OLED 패널 시장의 적용 확대가 더욱 가속화 될 것으로 예상합니다. 본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은"II. 사업의 내용"의"2. 주요 제품 및 서비스"부터"7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

***매출실적

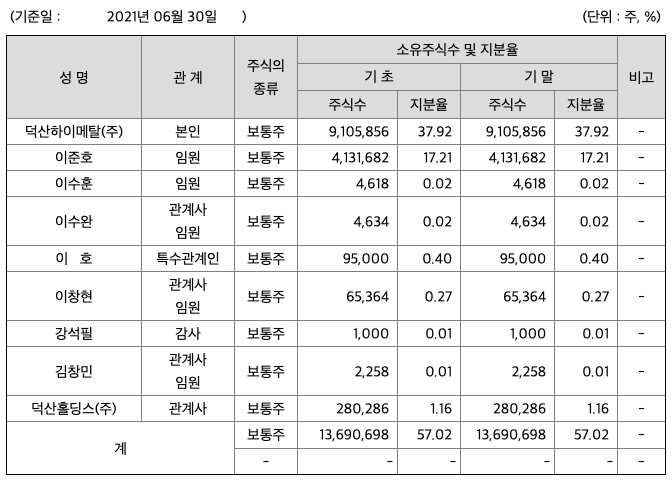

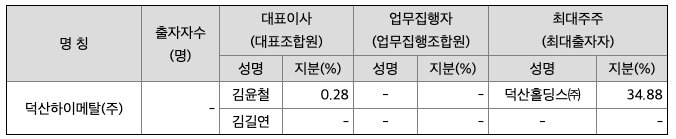

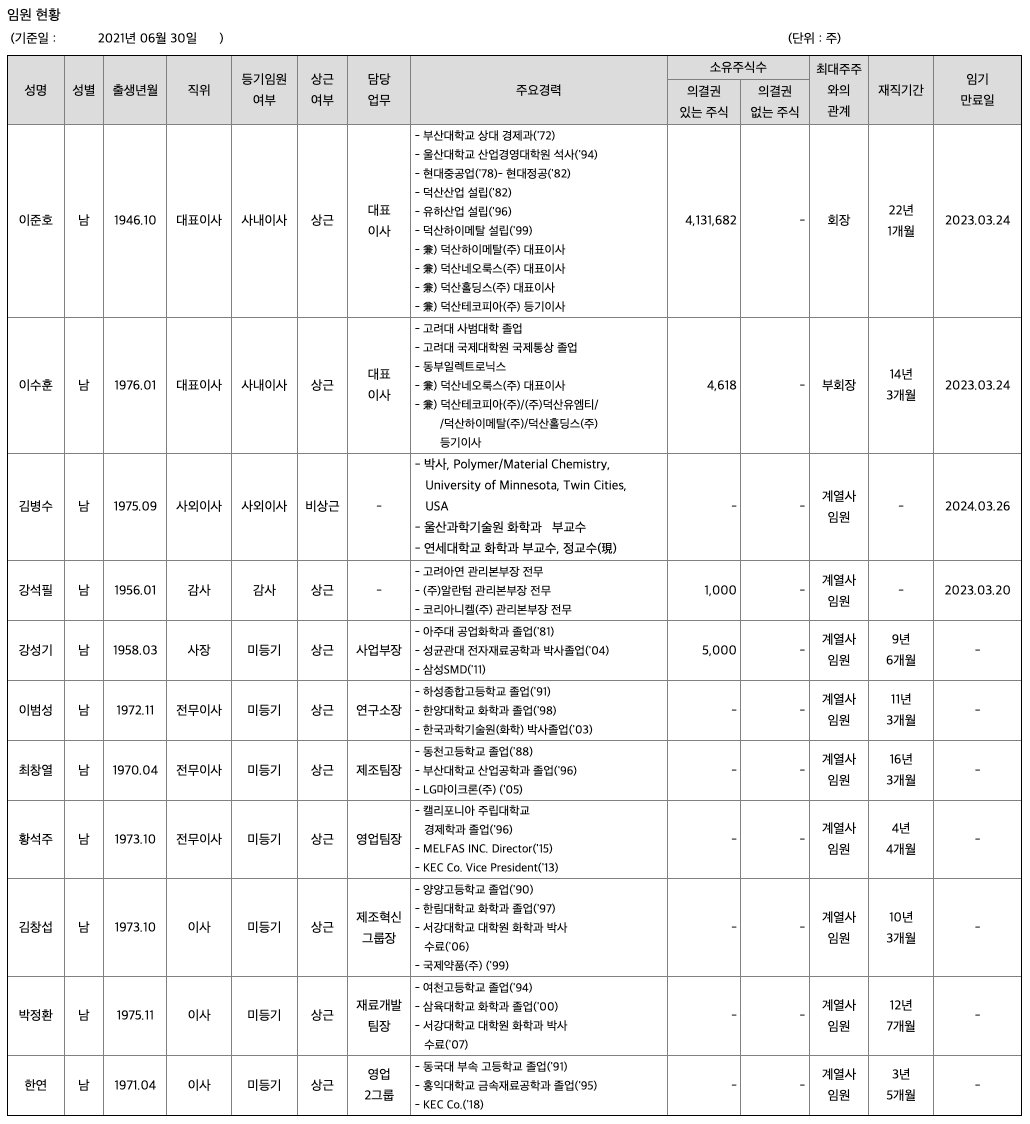

주주에 관한 사항

포괄손익계산서

매출액 : 2018년 907억원, 2019년 979억원, 2020년 1442억원로 증가, 2021년 1,2분기 860억원으로 전년동기대비 증가하였습니다. 2021년 2분기는 전년동기대비 43.1% 증가하였습니다. 2020년 분기별로 보면 3분기 406억원, 4분기 435억원, 2021년 1분기 427억원, 2분기 433억원입니다.

영업이익 : 2018년 203억원, 2019년 208억원, 2020년 401억원으로 증가, 2020년 1,2분기 217억원으로 전년동기대비 증가하였습니다. 2021년 2분기는 전년동기대비 48.6% 증가하였습니다. 2020년 분기별로 보면 3분기 111억원, 4분기 143억원, 2021년 1분기 116억원, 2분기 102억원입니다.

재무상태표

자산은 2018년 1603억원, 2019년 1813억원, 2020년 2209억원, 2021년 1분기 2450억원으로 증가하였습니다.

부채는 2018년 194억원, 2019년 214억원, 2020년 282억원, 2021년 1분기 313억원으로 증가 하였습니다.

자본은 2018년 1409억원, 2019년 1599억원, 2020년 1928억원, 2021년 1분기 2138억원으로 증가하였습니다.

자산의 총계는 부채가 자본의 비율보다 낮아 재정건전성이 안정적입니다.

현금흐름표

영업활동 현금흐름 : 2018년 82억원, 2019년 222억원, 2020년 425억원, 2021년 1,2분기 90억원으로 영업활동 현금흐름이 원활합니다.

투자활동 현금흐름 : 2018년 -177억원, 2019년 -208억원, 2020년 -277억원, 2021년 1,2분기 -144억원으로 투자활동 현금흐름이 원활합니다.

재무활동 현금흐름 : 2019년 -2억원, 2020년 -2억원, 2021년 1,2분기 -1억원으로 재무활동 현금흐름이 원활합니다.

- 참고로...재무활동에 대한 이해를 위해 아래를 참고하세요

- 1) 플러스 현금 흐름을 발생시키는 재무 활동 : 투자자에게 판매되는 주식 또는 주식 발행, 채권자 또는 은행에서 채무 차입, 투자자가 매입하는 부채 인 채권 발행

- 2) 마이너스 현금 흐름을 발생시키는 재무 활동 : 자사주 매입, 배당금 지급, 부채 상환

종목분석

시세 및 주주현황

52주베타*(시장민감도)는 0.86로 평균(1)보다 낮아 시장민감도가 낮습니다.

*베타계수는 증권시장 전체의 수익률 변동에 대한 개별 자산의 수익률 민감도를 나나태는 지표입니다. 즉, 이 지수가 높으면 시장의 움직임에 보다 민감하게 반응하는 주식이라고 여기면 됩니다.(예를 들어 베타가 1.5이면, 시장이 1% 상승 시 1.5%상승하고, 베타가 0.5이면 시장 1% 상승 시 0.5% 상승하게 됩니다. 반대로 하락의 경우도 같이 적용됩니다.)

CAPEX(Capital expenditures,자본적 지출,미래의 이윤을 창출하기 위해 지출한 비용을 말함) : 2018년 64억원, 2019년 128억원, 2020년 231억원으로 CAPEX가 좋습니다. 2021년은 160억원으로 추정됩니다.

FCF(미래현금흐름) : 2018년 17억원, 2019년 93억원, 2020년 194억원으로 미래현금흐름이 좋습니다. 2021년은 350억원으로 추정됩니다.

매출총이익률 : 2016년 약 22%, 2017년 약 32%, 2018년 약 33%, 2019년 약 33%, 2020년 약 37%입니다.

영업이익률 : 2016년 약 9%, 2017년 약 18%, 2018년 약 22%, 2019년 약 21%, 2020년 약 27%입니다.

ROE(Return On Equity, 자기자본순이익율, 주주의 관점) : 2016년 약 4%, 2017년 약 14%, 2018년 약 14%, 2019년 약 12%, 2020년 약 18%이고, 자기자본순이익율은 이상율(10%)보다 높습니다.

ROA(Return On Assets, 총자산순이익율, 경영자의 관점) : 2016년 약 4%, 2017년 약 12%, 2018년 약 12%, 2019년 약 11%, 2020년 약 16%이고, 총자산이익율은 이상율(10%)보다 높습니다.

총자산회전율 : 2018년 약 1603억원, 2019년 약 1813억원, 2020년 약 2209억원이고, 회전율은 2018년 약 0.59%, 2019년 약 0.57%, 2020년 약 0.72%로 총자산회전율이 낮아지고 있습니다.

매출채권회전율(높을 수록 좋습니다) : 2018년 약 77억원, 2019년 약 107억원, 2020년 약 115억원이고, 회전율은 2018년 약 12%, 2019년 약 10%, 2020년 약 12%로 안정적입니다.

재고자산회전율(높을 수록 좋습니다) : 2018년 약 234억원, 2019년 약 232억원, 2020년 약 264억원이고, 회전율은 2018년 약 4%, 2019년 약 4%, 2020년 약 5%로 안정적입니다.

**매출채권회전일수(=돈을 받는 순환일 수, 낮을 수록 좋습니다) 약 일, 재고자산회전일수(=재고자산 빠지는 일수, 높을 수록 좋습니다) 약 일, 매입채무회전일수(=돈을 늦게 줘도 되는 일 수, 높을 수록 좋습니다) 약 일이고, Cash Cycle(현금회전율, 낮을 수록 좋습니다) 약 일로 현금운영이 안정적입니다.

기업실적분석

부채비율 : 2018년 약 13%, 2019년 약 13%, 2020년 약 14%로 증가하고 있으며, 표준(100%)보다 낮아 부채비율이 안정적입니다.

당좌비율 : 2018년 약 355%, 2019년 약 343%, 2020년 약 324%로 감소하고 있으며, 표준보다 높아 당좌비율이 안정적입니다.

유보율 : 2018년 약 2828%, 2019년 약 3233%, 2020년 약 3917%로 증가하고 있고, 유보율이 높아 사내 유동자산이 좋습니다.

2021년 기대되는 적정주가(ROE x EPS) = 22.59x 2038원으로, 적정주가의 가격은 46,000원으로 평가됩니다.

2021년 기대되는 적정시총(ROE x 영업이익) = 22.59x 536억원으로, 그 합산은 1조 2108억원입니다. 적정주가 대비 약 10% 고평가입니다.

차트 및 총평

덕산네오룩스의 2021년 영업이익은 536억원으로 추정됩니다. 현재(21. 9. 8) 시가총액은 1조 6831억원으로 멀티플 31입니다.

목표주가는 90,000원입니다.

매매포인트

덕산네오룩스는 21년 5월부터 주가가 상승하였고, 21년 9월에 최고 76,200원을 찍고 조정을 받고 있습니다.

매수적정가는 60,000원 입니다.

추정평균단가(21년 9월 8일)

| 종목명 | 현재가 | 개인 | 외국인 | 기관 |

| 덕산네오룩스 | 71,300원 | 61,358원 | 60,848원 | 61,366원 |

'주식 > 코스닥' 카테고리의 다른 글

| 에이치피오 주가전망 (357230) : 건기식 식료품 관련주 (0) | 2021.09.15 |

|---|---|

| 지니언스 주가전망 (263860) : 보안 관련주 (0) | 2021.09.10 |

| 피에스케이 주가전망 (319660) : 시스템반도체, 3D낸드, 반도체 장비 관련주 (0) | 2021.09.07 |

| 아톤 주가전망 (158430) : 핀테크, 보안 관련주 (0) | 2021.09.06 |

| 제우스 주가전망 (079370) : 태양광에너지, 3D낸드, LCD 관련주 (0) | 2021.08.18 |

댓글